投資状況

全体の運用成績(過去3か月)

| 分類 | 11月末 | 10月末 | 9月末 |

|---|---|---|---|

| 運用額 | 3,199,377円 | 7,255,917円 | 7,002,466円 |

| 含損益額 | +109,372円 | +133,452円 | -106,579円 |

| 含利益率 | +3.4%程 | +1.8%程 | -1.5%程 |

今月は比較的日経が好調で、一時期は28,000を超えたため、過去数カ月にわたり実行が遅れていた利確を進める事ができたので現金の保有割合が多くなりました。

また、11月という事もあり年末に向けて8.5万円程の損だしも行ったため表面上の含み利益率も高成績になっています。

しかし、今月行った損だしは日本株式がメインであるため、外国株式の含み損がまだ多く残っています。

残念ながら、外国株式の調子が上がる一方、円高に傾いてしまったため含み損益として相殺されてしまい利益には結びついていません。

12月になるといよいよ年末が近づいてきますが、年末年始の日本取引所は2022年12月31日から2023年1月3日までお休みです。

12月30日までは営業しているのでお仕事がお休みになってからも市場が開いている人も多いのではないでしょうか。

個人的には、年末に月間と年間の成績を集計しているのでギリギリまで市場が開いていると集計が大変になりそうです。

運用状況(全体の含み損益)

| 口座 | 分類 | 評価額 | 含損益 | 先月比 (評価額) | 先月比 (含損益) |

|---|---|---|---|---|---|

| SBI | 日本 | 568,600円 | +123,100円 | -17,100円 | -17,100円 |

| ネオモバ | 日本 | 129,505円 | -1,450円 | -2,495,070円 | +37,150円 |

| SBI | 投信 | 1,133,330円 | -10,903円 | -162,919円 | -27,048円 |

| 楽天 | 投信 | 163,752円 | +6,752円 | +7,290円 | +290円 |

| イオン | 投信 | 278,295円 | -2,161円 | -319,070円 | -59,855円 |

| SBI | 米国 | 518,483円 | -58,380円 | -1,009,405円 | -3,149円 |

| LINE | 混合 | 407,412円 | +52,414円 | +6,334円 | +41,565円 |

| 合計 | 3,199,377円 | +109,372円 | -3,989,940円 | -28,147円 |

※楽天証券で保有していた楽天の株式は全部売却したのでリストから削除しました。

今月は最終的には株価は全体的に好調でした。

海外資産は比較的好調だったものの、円高の影響で円換算では成績が伸びない結果になり少し残念でした。

タイミングを見計らって海外株式の損だしも行いたいと思います。

投資状況 詳細

価格が約10万円以上の銘柄(国内・外株式)を抜粋

| 保有株式 | 数量 (口) | 取得単価 (円) | 取得額 (円) | 現在価格 (円) | 損益 (円) |

|---|---|---|---|---|---|

| すかいらーく(3197) | 100 | 1,500 | 150,000 | 159,600 | +9,600 |

| 第一興商(7458) | 100 | 2,955 | 295,500 | 409,000 | +113,500 |

| インテル | 38 | 4,838 | 183,849 | 154,427 | -29,422 |

今月の主な増減

買増し

- インテル 5株

売却

- 楽天グループ(4755) 100株

- アンリツ(6754) 62株

- ドミノピザ 2株

今月の経済状況

注目の内容

今月は「FTXの破綻」のニュースが世間に大きな影響を与え、その余波をうけて仮想通貨が全体的に大きく下落しました。

原因は資金管理が雑な事と仮想通貨の法整備の遅れが大きいようです。

法整備については度々指摘されていますが、国境を跨いで取引されているためルールを規定する事が難しいようです。

世界的には「新型コロナウイルス」「ロシアウ・クライナ問題」など様々な不安要素が多いですが、日本の岸田内閣は増税を推進しているため景気が低迷しないか心配になります。

FTX(暗号資産取引所/仮想通貨取引所)について

経営破綻したFTXの影響で仮想通貨関連銘柄には大きな影響がでました。

まず、押さえておきたい点としてFTXの今月の流れですが

- 11月2日に、FTXの関連会社の資産管理を問題視する報道が出ました。

- 11月7日に、仮想通貨を預ける際の利率が事前予告なしに下落しました。

- 11月8日に、ライバル会社がFTX発行の仮想通貨売却を発表しましたが、サム・バンクマンフリード前CEOは「資金は潤沢。出金に無制限に応じる」という発表をしました。

※8日の夜にFTKからの出金が停止になりました。 - 11月9日に、バイナンス(Binance)はFTX買収に向けた拘束力のない基本合意書を交わしました。

- 11月10日に、バイナンスは基本合意書を破棄しました。

- 11月11日に、FTXが破産を申請しました。

大きな流れはこのようになっています。

9日未明にかけて、米Coindeskにリークされたアラメダ・リサーチの貸借対照表(B/S)において、姉妹企業発行トークンに依存する債務超過リスクが急浮上した影響や、最大手取引所バイナンスのチャンポン・ジャオ(CZ)CEOが「保有する5億ドル相当のFTTを数ヶ月間にわたって全て売却する」方針を表明したことで市場が動揺を受けて、大手暗号資産(仮想通貨)取引所FTXのネイティブトークン(FTT)が一時前日比86%安の2.91ドルと暴落した影響からパニック売り(狼狽売り)を助長し、ビットコイン(BTC)も前日比10.8%安の18,235ドルと大幅下落しました。

※ビットコインは一時17,500ドルまで暴落して年初来安値を更新しました。

また、イーサリアム(ETH)やソラナ(SOL)などの主要アルトコインも軒並み暴落した影響で先物市場では6.8億ドル(1000億円程)相当の大規模ロスカット(強制清算)が発生しました。

一時期はバイナンス(Binance)が買収する可能性もあったものの「デューデリジェンスの結果、また、顧客資金の誤った取り扱いと米当局による調査の可能性に関する最新の報道を受けて、我々はFTX.comの買収の可能性を追求しないことを決定した」と発表され、付け加えて「問題は我々のコントロールできる能力を超えている。」とも語られました。

FTXの破綻による負債総額は100億ドル(1兆4千億円)前後で債権者は100万人を超すと考えられています。

また、経営破綻した暗号資産(仮想通貨)交換業者FTXの共同創業者であるサム・バンクマンフリード前最高経営責任者(CEO)や他の2人の経営幹部とFTXのグループ企業の1社は、FTXの親会社であるアラメダ・リサーチ(Alameda Research)から多額の融資を受けていたようです。

※アラメダ・リサーチは仮想通貨市場に流動性を提供するマーケットメイカーであり「暗号資産投資・トレーディング企業」「有望な暗号資産・ブロックチェーン企業」や将来性のあるプロジェクトに出資している企業のためFTXトークン(FTT)も大量保有していました。

債権の内訳は

- バンクマンフリードが10億ドル

- バンクマンフリードが所有するペーパー・バードが23億ドル

- FTXのエンジニアリング責任者ニシャド・シンが5億4300万ドル

- FTXデジタル・マーケッツの責任者ライアン・サラーメ氏向けが5500万ドル

このようになっていて、約39億ドルで日本円換算すると5,460億円程になっています。

FTX創業者のサム・バンクマンフリード(「SBF」のニックネームで呼ばれています)は「とんでもない失敗をやらかした」とツイートして突然の辞任を発表しました。

破綻した暗号通貨取引所「FTX」(320億ドル(約4.4兆円)の評価額を誇っていました)の失敗の原因は管理体制の不備だったようです。

新CEOに任命されたジョン・レイは17日の法廷提出書類の中で「40年以上に及ぶキャリアで、これほど無残な企業統治の失敗と財務情報の欠如を見たことがない」と述べています。

※現在63歳のレイは企業再生のプロで、今回の仕事を引き受けてから時給1300ドル(約18万円)の報酬で午前9時半と午後6時の1日2回、週7日体制で弁護士や会計士とミーティングを行って最良の結果を出そうと動いているようです。

レイの分析によると具体的な問題点として

- 顧客からの預かり金を分別管理しない

- 銀行口座のリストがない

- 会社のお金を経営陣や従業員の住宅購入に充てていた

これらは代表的なもので、他にもずさんな資金管理があるようです。

今後の方向性としては、特別に編成したチームで迅速に行動し、関連事業体間の資金の流れに「顧客資金の不正流用がなかったのか」という問題の解明や盗まれた暗号通貨を含む行方不明になっている資産を見つけるなどを行い、事業の再編成や売却を通じてステークホルダーの損失が最小化する事を目指すようですが、解決までに数十年以上かかる可能性もあるようです。

ここまで問題が大きくなった背景として、現状は暗号資産企業の財務状態や証言の真偽を投資家などが確認する方法が少なく、暗号資産の「時価」を認定する会計制度もない事が原因の一端にもなっているようです。

しかし、暗号資産は国境を跨いで取引されている事から、国や地域による規制の有無や違いが利用されて脱税や資金洗浄に悪用されないように国際的に協力して規制・監視の仕組みを作る必要があるため、実際に導入するのは簡単な事ではないようです。

その一方で、仮想通貨全体が大きく下落した影響か、エルサルバドルのナジブ・ブケレ大統領は17日に「暗号資産(仮想通貨)ビットコイン(BTC)を翌日から毎日1BTC購入していく」と宣言しました。

ビットコインの発行総量は約2,100万(現在の発行量は1800万を超えたようです)と言われているため、年間365BTCしか購入されない事を考えると短期的な影響は大きいとは言えませんし、10年以上継続しても購入したとしても0.17%程のBTCしか獲得できないため、影響力は小さいと考えられます。

※エルサルバドルがこれまで入手したビットコインの平均取得単価は4万3,357ドル(約600万円)だと考えられています。

ところが、国民の過半数はビットコインの買増しに否定的で「ビットコインに公費を投入し続けるべきか」という問いについては、回答者の77.1%が「やめるべき」と答えているようです。

この背景として、仮想通貨は2018年に9割程のサービスがなくなり、今年6月には、ステーブルコインUST(TerraUSD)の崩壊やテラ(LUNA)ショックの影響でレンディング大手セルシウスや大手VCのThree Arrows Capital(3AC)などが相次いで連鎖的に経営破綻しているため、イメージが良くない可能性が高いです。

しかし、今回の事件も適者生存の過程にある一件で、規制が整備されてルールが明確になっていく事で、最終的に残ったものが一定の役割を果たしていくと考えている人もいるようです。

日本経済について

日本経済は岸田政権によって「大増税」へのルール変更が着々と計画されています。

今後3年間大きな国政選挙がない事から与党にとっては「黄金の3年間」と呼ばれるこの間に増税を既定路線にするため、政府・与党全体として動きだした可能性が高いと考えられています。

増税路線への大義名分は「コロナ対策で財源を大盤振る舞いしてきた」という理由で、財務省は国民からの増税でバラ撒きの分を取り戻そうとしています。

実際に税金は大規模に導入されており、感染拡大が始まった2020年以降に政府は巨額の補正予算を組み「GoToキャンペーン」などで飲食や旅行業界などの特に新型コロナウィルスの影響が大きい分野に集中的にバラ撒いてきました。

他にも「雇用調整助成金」や「小規模事業者持続化補助金」などにも多くのお金を投入しています。

今国会でも「物価高騰対策」として総額29兆円の補正予算が審議されていますし、総額100兆円以上の税金が既につぎ込まれます。

しかし、企業を優遇した税金が多いため国民への給付金はごく一部ですし、経済が十分に成長しない状況で増税を繰り返せば個人消費が低迷して税収が増えず、さらに増税を行うという悪循環に陥ってしまう可能性もあります。

また、政府は「日本経済が低迷する元凶の1つとして、日本企業は内部留保を過剰にため込んでいる」と考えてるようですが、これは企業側から言わせると「バブル崩壊やリーマンショックのように経営が危うくなった時に政府が十分な助け船を出してくれず、失われた30年と言われるほどの長い間景気低迷が続いている現状から、内部留保を確保しなければ景気が再び悪化した時に倒産してしまう。」という考えが根強い事から「政府は増税をする前に歳出削減をしっかりとやるべきである」という考えがあるようです。

このような状態で国民の収入は横ばいの一方、納税額は増加の一途のため国民からは大きな不満がでています。

※税収は2年連続で過去最高の増収を更新しており、今年も増収の見込みとなっています。

特に独身未婚者の多くは補助金をほとんど受け取っていないのに税金が上がるためSNSの中でも若者が比較的多いTwitterでは「#岸田に殺される」「#岸田やめろ」というハッシュタグが頻繁に使用されています。

メディアでも財務省が主導で行われている大増税である事から、岸田総理にあるのは「聞く力ならぬ言いなりになる力」とも揶揄されてしまうほどです。

また、元財務官僚からは「必要のない増税」との声もあがっていて「安倍~菅政権時代は思うような増税ができなかったから、岸田政権でまとめてやってしまおうという考え」という財務省の都合が大きいとし「コロナ対策では失業を抑えるために雇用調整助成金を利用した。これは税金ではなく失業保険のカネで、失業率の低下で余っていた。このように国の予算に隠れている埋蔵金を使えば増税は必要ない。」という増税しなくてもお金はあるという考えや「物価高騰対策にしても、財務省が為替介入に使っている外国為替資金特別会計は円安で含み益も膨れあがっているから、それなどを財源に充てれば50兆円くらいすぐ出せます」など、財源の具体的な内容についても語っているようです。

実際に、急激な円安に歯止めをかけるため、日銀は9月から為替介入を行っていますが、度重なる介入によって一時は150円を超えていたドル円は現在140円を割っています。

報道によると現在までに4兆円の利益が発生していると話題となっています。

※実際の利益は公表されていません。

それでも増税を推し進める理由として、岸田首相自身は民間サラリーマン出身ではあるものの、叔父が財務官僚で妹2人も財務官僚に嫁いでいる事が背景にあると考えられていますし、現在の岸田派は「宮沢洋一自民党税調会長」「木原誠二官房副長官」「村井英樹首相補佐官」「小林鷹之前経済安保担当」などの財務官僚出身者が周囲を固めています。

また、岸田派(宏池会)の創設者は財務官僚から総理になった池田勇人で、歴代会長の中には「大平正芳元首相」「宮沢喜一元首相」などの財務官僚OBがいるため財務省とは関係性が深いようです。

しかし、「経済再生担当大臣の山際大志郎議員」「法務大臣の葉梨康弘議員」「総務大臣の寺田稔議員」と相次いで辞任が続いています。

そして、不祥事が続いている事からも岸田内閣の支持率も大きく低下しています。

これ以上の支持率低下の可能性に危機感を覚えたのか、11月25日に岸田総理大臣は「消費税を当面上げる考えはない」と強調し「走行距離課税」については「政府として具体的な検討をしているということはない」と発言をしましたが、過去の発言からも意見が二転三転しているため信頼度には疑問が残ります。

ライブドアがまとめた増税内定リストは以下のようになっています。

疑問や抗議がでていてる税金について補足すると

- 消費税15%

- 防衛費の増額を理由にしていますが、社会保障の財源に充てる建前の消費税で補填はおかしいとの見方があるため、年金給付の不足分に充てるという方向に舵取りする可能性もあるようです。

- 道路利用税(走行距離税)

- 車のEV(電気自動車)化によって減る「ガソリン税」を補うために課税されます。

- 日本自動車工業会の豊田章男会長らが猛反発しています。

- 森林環境税

- 期限の切れる「個人住民税加算(復興特別所得税・都道府県民税・市区町村税)」の1,000円分を補填するために、期限切れと同時に導入する予定です。

- 相続税・贈与税等の見直し

- 最大1,500万円非課税の「教育資金一括贈与」は廃止予定

- 最大1,000万円まで非課税の「結婚・子育て資金一括贈与」廃止予定

- 「住宅取得等資金贈与の特例」は来年12月で廃止予定

- 最大年間110万円の「生前贈与」については制限する予定

- 酒税の増税

- 現行の第3のビール350ミリリットル缶1本当たり37.8円の酒税から、来年10月から47円、26年には54.25円へアップの予定です。

- 檸檬堂などのチューハイも同28円が26年には35円になる予定です。

このような内容になっています。

現在は40年8カ月ぶりの消費者物価指数の上昇率となり、歴史的な水準となっているようですが1982年当時は第2次石油危機の末期で、賃上げ率が7%を超えていたため現在の環境とは大きく異なります。

食料品・日用品・電気・ガスなどの生活必需品の値上がりや、電車・バス・タクシーなどの交通機関も値上がり、車社会が根強い地方では燃料代の高騰も家計を圧迫しています。

また、円安によって生じると考えられていたメリットも少ないようで、2021年までの43年間でたった1回だった「単月2兆円超えの赤字」は22年だけで既に5回目となり、経済状況が良いと考えるには少し楽観的だと思います。

※中小企業向けに新型コロナ対策として実施した実質無利子・無担保融資(ゼロゼロ融資)の元本の返済が始まれば倒産する企業が増加するとの指摘もある事から、政府は借り換え保証制度を通じて返済時期の先延ばしと収益力の強化を図る考えがあり、返済負担を軽減するための借り換え保証制度の原案が考えられていますが、内容次第では景気は更に悪化する可能性もあります。

その反面、日本の税収は過去最高の68兆円超になっているため、増税を目指す岸田内閣へ対して国民の反感は強くなっています。

※所得税、法人税などが堅調に推移しているようです。

国の税収は増加の一途をたどっていて「2020年度には60兆8216億円」「2021年度は67兆378億円」と連続で最高額を更新し2022年度の税収が報道どおりならば3年連続で最高額の更新となります。

このような状況で増税に踏み切ろうとする事には疑問を感じてしまいます。

今後の展開として国民にとって最も厳しいと考えられているのが「自民・公明・立憲」によって談合が行われ、国民無視の大増税を行なう「新3党合意」が最悪のシナリオとして危険視されています。

中国経済について

中国では基本的に厳しい行動制限や言論統制が敷かれていますが、習近平国家主席や共産党を直接批判する抗議活動が行われる異例の状況となっています。

※経済よりも政治を重視する習近平政権の姿勢は、経済自体からのしっぺ返しを受ける可能性が高いと考えられているため、日本は経済的対中依存をできるだけ低める方向で安全性を求めていくことが必要という意見もあります。

特に中国最大の経済都市である上海では「ゼロコロナ」政策に対して大々的に声を荒げる異例の事態が発生し、ロイター通信が配信した映像には大勢の人たちが「習近平は退陣せよ」「共産党は退陣せよ」などのシュプレヒコールをあげている様子や「立ち上がれ、奴隷になりたくない人々よ」という中国の国歌の一節が書かれた紙を持って抗議する様子が撮影されていて、中には警察官に取り押さえられる様子が確認できるものもあります。

また、抗議活動を取材していたBBCの記者が、中国の警察に暴行され数時間にわたって拘束(身柄拘束中に殴られたり蹴られたりした)されたという情報もあります。

暴動は上海のみではなく、北京・杭州・南京などでも街頭で取り締まりが行われて定期的に通行人を呼び止めて身分証明書の提示を求めるなどの対策が行われました。

このように各地で抗議活動が広がりや新型コロナウイルス感染拡大などの影響で、経済活動が軌道を外れてしまいエネルギー・食品・原材料への需要が後退する恐れが出ているほどです。

※新型コロナウイルスの感染者が4日連続で過去最多を更新しました。

経済や政治の情勢をめぐる不透明感だけではなく、不動産不況は解決の出口の見えない状態が続いていて、首都の北京ではマンション完成が遅れて購入者からは不満が爆発しいて、拡大する住宅ローン返済ボイコットが広まっている事から流動性危機は和らぐ気配をほとんど見せていません。

このような事態に対して、中国政府は手をこまねいているわけではなく、中国人民銀行と中国銀行保険監督管理委員会が金融機関に対し不動産開発業者向けの支援を拡大するように包括的で大規模な16の救済策を通達しました。

これらは基本的に不動産部門の流動性危機を逃れるための内容で、融資の返済延長も含まれ地方政府に不動産購入頭金や住宅ローンの条件緩和を求めたほか、賃貸住宅の建設といったプロジェクトの推進、不動産業界再編のための合併・買収資金の融通なども含まれています。

恒大集団の経営危機は巨額の負債を抱えたまま未解決ですが、過去に恒大がプロジェクトした工事に設置されている看板には「恒大」の2文字が取り外され、現在は恒大集団の代わりに中国政府系の銀行が支援に入り工事が進められているようです。

メディアによると恒大集団が抱える負債は日本円でおよそ40兆円とみられ、中国南部の広州市で進めていた世界最大規模のサッカースタジアムの建設プロジェクトから撤退して土地使用権を返上して日本円でおよそ1100億円を返済に充てたようです。

中国は世界第2位の経済大国ですが不動産のシェアは大きな割合を占めているため、不動産が原因となる長引く不況はかつて日本で起きたバブル崩壊後の1990年以降のように、失われた数十年に似た長期間の経済状況の沈滞を引き起こす可能性があります。

不動産について

中国の経済成長率の下落は加速していますが、グローバリゼーションの巻き戻しとともに世界経済も転換期を迎えてしまい、長期のインフレをもたらす可能性が指摘されています。

実質金利の上昇や米ドルの高騰は金融的脆弱性を引き起こしてしまい、欧州も米国も不況に陥りそうな状況で、中国だけ輸出増によって停滞を抜け出せると考える事は難しいです。

特に危険視されているのは、中国における不動産バブルが崩壊しそうであることで、世界で最も手の届きにくいと言われる香港不動産市場が珍しく不況になっています。

※香港ドルは米ドルとペッグ制を採用しているため、金利は米国の金融政策に連動して上昇します。

香港には富裕層が多く居住していますが、高級不動産にも影響がでているため世界屈指の高級住宅が立ち並ぶレパルスベイ(浅水湾)ではアパートの取引は減少し住宅の内部見学件数は減っていますし、賃貸料は昨年よりも17%程値下げされて掲載されています。

香港のビジネスの中心地近くでは7%程値引きした価格で共同住宅を販売する広告も張り出されていて、

香港不動産市況の低迷は住宅だけではなくオフィスなどにも広がっています。

世界的に不動産に対する需給バランスが供給過剰気味である一方、超富裕層は「シンガポールは通貨が安定していて政情不安がない都市国家を安全な避難場所」と考えているようで、家族や資産を移している人も多いようです。

そのため、シンガポールの個人向け高級住宅は海外投資家によって次々と購入され、シンガポールの住宅市場は活気付いているようです。

特に中国に住む富裕層の多くは国外に住居を求めており、シンガポールはその中でも最も人気のある移住先であるため豊富な資金を持つ中国の投資家の動きが著しいです。

- 2022年1~8月にシンガポールで海外からの買い手に売却された個人向けコンドミニアムのうち42%は中国本土在住者が購入者

- 2022年に高級住宅街で高額物件で500万シンガポールドル(約5億1100万円)以上のアパートメントのうち20%近くが中国本土在住者が購入者

シンガポール政府は不動産購入の抑制に乗り出しており、住宅ローン金利は急上昇しているものの不動産価格は記録的な水準にまで高騰し、不動産購入に税金を課す新たな法律が施行されて住宅ローンの融資限度額が引き下げられましたが需要の足を引っ張る要素にはなっていないようです。

アメリカについて

世界最大のアメリカ経済ですが、インフレ抑制のために各国は急速に金融緩和を終わらせて利上げなど引き締めを開始したものの、利上げは住宅ローン金利の上昇にもつながり住宅市場を冷え込ませました。

※多くの国で住宅価格の上昇が止まりつつあります。

また、金融引き締めによって株や仮想通貨市場が下落したこともあり、アメリカ経済は今年の第1・第2四半期と続けてマイナス成長、第3四半期がプラスだったため不況入りは免れました。

11月11日に起こったFTXの倒産によって、仮想通貨市場も暴落したため今後の仮想通貨市場はさらに冷え込むことが予想されます。

資産価値の下落だけに収まらず、今年後半になって「GAFAM」のような巨大IT企業でも業績低迷や人員削減が相次いでいます。

※パンデミックの影響で一時期はITサービスの特需が伸びたものの、生活スタイルが戻りつつある影響で反動が出ているようです。

Twitterはイーロン・マスクに買収されて非常に多くの従業員が解雇された事はご存知の人も多いと思いますが、Amazonも人員削減を発表し、Facebook運営会社のメタは数年前から投資してるメタバース事業で利益が出せずに株価が暴落し多くの人員を削減する悲惨な状況です。

これまでGAFAMはアメリカ経済と株価をリードしてきたため、低迷が続けばアメリカ経済に多大な悪影響を与えると考えられています。

このように、多くの悪材料があるものの、景気を後退させる決定的な材料にはなっていないため、明確な不況入りとはなっていませんが、今後は不況につながる可能性が高いという見方が強いです。

また、世界をリードしていたアメリカや中国の景気後退は世界経済に大きな影響を与えてしまうため、世界の経済成長率は2021年は6.0%から2022年は3.2%、2023年は2.7%と減速していく見通しと言われています。

そのため、世界経済は崖っぷちに立たされているという見通しがあり、世界的な景気の低迷によって不況入りのリスクが高まっていると考えられています。

※日本やアメリカなどはまだはっきりと不況入りはしていません。

2022年は直近40年で最もインフレが進行したため、各国はインフレ抑制のために急速に金融緩和を終わらせて利上げなど引き締めを開始しましたが「パンデミック下で行われた膨大な金融緩和」「ウクライナ紛争」などの要因が重なって起きた不況であるため波はすぐに収まるとは考えにくいです。

各国の経済専門家からは現在の経済状況について「炭鉱のカナリア」ではないかとの指摘もされています。

※炭鉱のカナリアは、まだ起きていない危険や目に見えない危険を知らせる人や状況を意味しています。

つまり、本格的な経済の低迷はこれからであるとの見通しが強いです。

ロシア・ウクライナについて

ウクライナ紛争は収まる様子がないようで、ウクライナの各地ではロシア軍とウクライナ軍が戦闘を続けていて大勢の市民が国外へ避難しています。

ゼレンスキー大統領はインフラ施設を狙ったロシア軍の攻撃やそれに伴う電力不足から「最新の対空ミサイルの提供やエネルギー分野での緊急支援」を強調して求めていますし、NATO=北大西洋条約機構のストルテンベルグ事務総長は「ロシアのプーチン大統領は電力システムやガスのインフラなどウクライナの人々にとって基本的なサービスを破壊し、冬そのものを兵器として戦争に利用しようとしている。」と発言していいます。

実際にウクライナではロシア軍によるインフラ施設への攻撃で深刻な電力不足が続き、国営の電力会社からは各地で緊急停電を実施したようです。

大規模な停電の際に住民が一時的に身を寄せる非常用テントの設置が進み、現在は400か所以上に設置され、各テントには非常事態庁の担当者が常駐して避難してきた住民を24時間態勢で受け入れるようです。

また、市の中心部にあるテントでは発電機・大型の暖房設備・飲料水のタンクなどが設置され、スマートフォンの充電設備や無料のインターネット環境も整備されました。

このような状況からロシアと欧米などの対立も表面化し「ロシアへの制裁を強化するとともにロシアの戦争犯罪を問う特別法廷の設置などに向け協調して取り組む」との方向性を各国と確認したようです。

その一方で、ポーランドのウクライナ国境近くにロシア製ミサイルが着弾が報道されると、アメリカは「ロシアからの攻撃ではない」と世界に向けて発信しました。

※上空をモニタリング中の米軍偵察機がミサイルの航跡を捉えていたようです。

しかし、ウクライナのゼレンスキー大統領もビデオ演説をおこない「ロシアによるミサイル攻撃だ」と断言して「NATO(北大西洋条約機構)が行動する時」であると訴えましたが、逆にアメリカからは「証拠はない」と言われてしまいました。

この出来事は「ミサイルの迎撃に失敗したウクライナの地対空ミサイルS300が誤ってポーランド領内に落下した可能性が高い」という見方に収束しそうです。

NATOは「偶発的な事故を引き起した原因はロシアにある」として、ロシアを非難することでウクライナをかばう姿勢を見せている一方、本来発射する向きとは逆の方角に向けて発射されたため「単なる偶発的な出来事」として考えるには疑念も残っています。

そのため、ウクライナ側に「NATOを巻き込みたい」という思いがあったとも噂されています。

このような噂がある一方で、ロシアの代表は「アメリカとウクライナが条約に違反して合同で生物兵器の開発を進めているという我々の懸念に、何ら回答が示されていない」と主張しています。

これに対してヨーロッパ諸国や日本などの代表は「根拠のない主張を行っている」と強く反論したものの、各国の代表からは「生物分野の開発が悪用されないかを調べる国際機関を設立すべきだ」といった意見が出されました。

様々な問題が問いただされて世界のエネルギー情勢が長期間安定しないため、ドイツは中東のカタールから初めて長期間のLNG=液化天然ガスの供給を受けることになりました。

※2026年から15年間で最大で年間200万トンのLNGを供給する予定です。

ドイツは輸入する天然ガスのうち55%をロシア産が占めていましたが、世界有数の輸出国カタールに供給を働きかけてロシア依存からの脱却を進める方針を打ち出しました。

問題はそれだけに留まらず、世界ではこの1年間、食料価格の高騰が継続している事で米欧は歴史的なインフレに見舞われています。

日本でも小麦やガソリンなどの生産に欠かせない商品の急騰の影響から今年だけで既に約2万点もの食品が値上がりしていますが、日本国内では食料安保に対する危機意識が依然として乏しいと考えられています。

今後も世界情勢が不安定なままだと衣食住やライフラインを確保する事が困難な人が増加する危険性もあります。

まとめ

今月の概要

全体の総括

今月の株価は比較的好調だったため、個人的には大きく利確を進める事ができたので年末年始は軽い気持ちでいる事ができると思います。

しかし、仮想通貨市場の下落によって私の資産の一部は含み益が大きく減少してしまいました。

※保有している仮想通貨全体では含み益があるものの今後の値動きは目が離せません。

また、近頃プラチナの価格が順調に伸びている事に不安を感じてしまうため、今後の対応を少し考えたいと思います。

株式について

日経

| 11月 | 日経平均終値 | 日付け |

|---|---|---|

| 高値 | 28,383.09 | 11月24日(木) |

| 安値 | 27,199.74 | 11月4日(金) |

参考までに下記は先月の価格です。

| 10月 | 日経平均終値 | 日付け |

|---|---|---|

| 高値 | 27,587.46 | 10月31日(月) |

| 安値 | 26,237.42 | 10月13日(木) |

最高値・最安値について

| 2022年 | 日経平均終値 | 日付け |

|---|---|---|

| 最高値 | 29,332.16 | 1月5日(水) |

| 最安値 | 24,717.53 | 3月9日(水) |

今月の日経も最高値・最安値の更新はありませんでした。

月末に向けて株価が好調だったため、利確や損だしがはかどりました。

個人的にはしばらくは大きく運用資産を増やさないで様子見をしていきたいです。

一時期のドル円151円から考えると円高に進んでいるように感じますが、海外からは円安であるとの見方が強いようで積極的な投資が行われているようです。

S&P500(米国株)

| 11月 | S&P500終値 | 日付け |

|---|---|---|

| 高値 | 4,027.26 | 11月23日(水) |

| 安値 | 3,719.89 | 11月3日(木) |

参考までに下記は先月の価格です。

| 10月 | S&P500終値 | 日付け |

|---|---|---|

| 高値 | 3,901.06 | 10月28日(金) |

| 安値 | 3,577.03 | 10月12日(水) |

最高値・最安値について

| 2022年 | S&P500平均終値 | 日付け |

|---|---|---|

| 最高値 | 4,796.56 | 1月3日(月) |

| 最安値 | 3,577.03 | 10月12日(水) |

今月は最高値・最安値の更新がありませんでした。

先月の安値から大きく上昇しているため年末の株価は期待できるかもしれません。

しかし、円高の影響を受けてしまうと株価が上がった影響と相殺されてしまうため、楽観視する事はできないと思います。

貴金属について

金(ゴールド)について

過去の高値・安値

| 2022年 | 高値 | 安値 |

|---|---|---|

| 1月 | 7,492円 | 7,348円 |

| 2月 | 7,874円 | 7,360円 |

| 3月 | 8,500円 | 7,796円 |

| 4月 | 8,969円 | 8,378円 |

| 5月 | 8,752円 | 8,290円 |

| 6月 | 8,968円 | 8,406円 |

| 7月 | 8,752円 | 8,343円 |

| 8月 | 8,630円 | 8,277円 |

| 9月 | 8,807円 | 8,389円 |

| 10月 | 8,846円 | 8,583円 |

| 11月 | 8,864円 | 8,604円 |

11月の金(ゴールド)は10日が高値、29日が安値となりました。

今月は円高に推移したたものの、先月の安値より基準価格は高かったので需要は伸びているようです。

所有している金(ゴールド)は純金換算で約43.3gで35万円程度(8,000円/gで換算しても346,400円)にはなる見込みです。

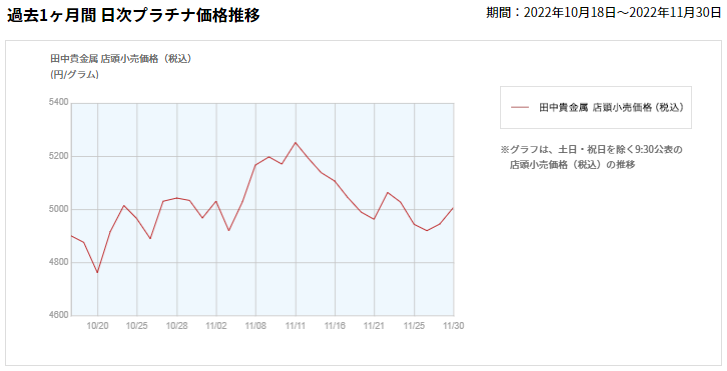

白金(プラチナ)について

過去高値・安値

| 2022年 | 高値 | 安値 |

|---|---|---|

| 1月 | 4,275円 | 3,983円 |

| 2月 | 4,514円 | 4,237円 |

| 3月 | 4,820円 | 4,241円 |

| 4月 | 4,664円 | 4,262円 |

| 5月 | 4,611円 | 4,178円 |

| 6月 | 4,846円 | 4,475円 |

| 7月 | 4,464円 | 4,235円 |

| 8月 | 4,626円 | 4,259円 |

| 9月 | 4,767円 | 4,216円 |

| 10月 | 5,042円 | 4,521円 |

| 11月 | 5,251円 | 4,919円 |

※小売希望価格(税込)

プラチナは高値を更新して5,000円台を行き来しています。

11月11日の1日だけしか5,200円台にはなりませんでしたが、高値圏を更新しているので今後も上昇するかもしれません。

しかし、軍事的な需要によって上昇しているという可能性もあるため、今後のロシア・ウクライナの情勢が不安になる状況です。

所有している白金(プラチナ)は純白金換算で約23gで10万円程度(4,500円/gで換算しも103,500円)にはなる見込みです。

今後の予定

全体

世界的に金融情勢があまりよくない気がするので現金比率を増やしましたが、想像以上に損だしが大きかったため、まだまだ勉強不足な事を痛感しました。

私の性格上「購入して損失が出る」のは精神的に辛いため、手堅いと思った銘柄に少しづつ投資をするように心がけていきたいです。

反省点

仮想通貨の大幅な下落は想定外だったため、情報収集能力の低さが露呈したと考える事もできます。

また、基本的に仮想通貨は貸し出しているため、一定期間をすぎないと換金ができないのも逃げ遅れてしまう原因であるため、投資方針については少し検討する必要があるかもしれません。

備考

集計の方法によって若干のずれが生じます。

特に米国株は計算が複雑で不明な部分もあるので表示されたまま計算しています。

記載方法が月によって異なりますが、見やすいように改善していきたい所存です。

関連記事

- 運用報告ホーム

- 運用状況(2022年)

☆運用報告(2022年まとめ) - 運用状況(2021年)

☆運用報告(2021年まとめ)

※運用報告の掲載は2022年で終了しました。

鈴木 歩(すずき あゆむ)

鈴木 歩(すずき あゆむ)